- COS’E’ IL MODELLO F-24

- COSA SI PUO’ PAGARE USANDO IL MODELLO F-24

- I PRINCIPALI VANTAGGI DEL MODELLO F-24

- TUTTI I CODICI TRIBUTO DEL MODELLO F-24

- 1. Codici tributo riguardanti IMU

- 2. Codici tributo riguardanti la TARES

- 3. I codici tributo relativi ad ICI

- 4. i codici tributo TARSU

- 5. Codici tassa TOSAP/COSAP

- 6. Imposta per realizzazione di opere pubbliche

COS’E’ IL MODELLO F-24: COME VERSARE IL DENARO

Prima di capire quali siano tutti i codici tributo contenuti all’interno del modello F-24, è necessario dare una definizione precisa di questo modello. Il modello F-24, infatti, viene definito come il modello utilizzato da tutti i contribuenti per pagare tributi, contributi e premi.

Questo modello viene definito anche unificato grazie alla possibilità di unificare con un’unica operazione tutti i versamenti delle somme di denaro dovute, compensandole con eventuali crediti.

Come abbiamo specificato nelle righe precedenti, i pagamenti possono essere effettuati sia da titolari di partita IVA, sia da contribuenti che non possiedono partita IVA. Ma in che modo il denaro può essere versato?

Per gli imprenditori che sono titolari di partita IVA, il versamento deve essere effettuato obbligatoriamente utilizzando modalità telematiche. Il denaro può essere versato direttamente o indirettamente. In particolare:

- il versamento diretto prevede l’utilizzo dei servizi telematici messi a disposizione dalla agenzia delle entrate (fra i quali meritano di essere citati Fiscoline, Entratel o il servizio f24 web) oppure i servizi di internet banking che sono messi a disposizione dagli intermediari convenzionati con l’Agenzia delle Entrate (fra i quali troviamo banche, Poste Italiane, Agenti della riscossione e prestatori di servizi di pagamento);

- il versamento indiretto prevede invece l’utilizzo di intermediari come professionisti, associazioni di categoria, CAF ed enti di altro tipo, che sono adibiti all’utilizzo del canale telematico Entratel dell’Agenzia delle Entrate ed utilizzano il servizio F-24 addebito unico, oltre ad aderire ad una specifica convenzione con l’Agenzia stessa denominata F-24 cumulativo.

Per coloro che non possiedono partita IVA, il versamento può essere effettuato in forma cartacea e senza l’utilizzo di canali telematici, ferma restando la possibilità di avvalersi di tale modalità.

In particolare, il modello in forma cartacea può essere presentato presso:

- banche;

- uffici postali;

- qualsiasi sportello degli agenti alla riscossione.

Il versamento delle somme dovute può essere effettuato nelle seguenti modalità:

- – presso le banche, con assegni bancari e circolari;

- presso gli agenti della riscossione tramite assegni, circolari, oppure vaglia cambiali;

- tramite carta Pagobancomat presso sportelli bancari e/o degli agenti della risconssione che sono dotati di terminali elettronici;

- infine, il versamento può essere effettuato tramite tutte le modalità sopracitate (assegni bancari, circolari, assegni su piazza, carta Pagobancomat, vaglia postali) presso gli uffici postali.

COSA SI PUO’ PAGARE USANDO IL MODELLO F-24

Come già abbiamo spiegato nel paragrafo precedente, il modello F-24 viene utilizzato per pagare la maggior parte delle imposte, dei premi e dei contributi previsti dalla legge, fra i quali meritano particolare considerazione:

- le imposte sui redditi (IRPEF, Ires);

- le ritenute sui redditi da lavoro e sui redditi da capitale;

- l’imposta sul valore aggiunto (IVA);

- l’Irap;

- imposte sostitutive dell’Irap e dell’IVA;

- imposte sostitutive sulle vendite immobiliari;

- imposte sugli intrattenimenti ed imposte relative a scommesse e giochi;

- diritti camerali;

- interessi;

- Imu, Tares, Tari

- Pagamento Tasi, codice tributo 3961;

- Pagamaneto tasi prima casa, codice tributo 3858;

- addizionale regionale e comunale all’Irpef;

- accise, imposta di consumo e di fabbricazione;

- contributi e premi Inail, Inps, Enpals, Inpgi;

- proventi derivanti dall’utilizzo di beni appartenenti al Demanio, previa una comunicazione specificatamente trasmessa agli utilizzatori;

- canoni di locazione Inpdap, sulla base di comunicazione specificatamente trasmessa gli utilizzatori,

- imposte sostitutive sui finanziamenti.

I PRINCIPALI VANTAGGI DEL MODELLO F-24

Utilizzare il modello F-24 presenta diversi vantaggi sia per il contribuente che per tutti quei Comuni che sottoscrivono la convenzione con l’Agenzia delle Entrate.

Fra i vantaggi per i contribuenti, possiamo citare:

- la possibilità di utilizzare un’ampia gamma di strumenti per effettuare il pagamento delle somme di denaro dovute;

- nel contempo, l’opportunità di sfruttare l’intera rete degli sportelli bancari e postali che sono dislocati in tutto il territorio.

Fra i principali vantaggi per i Comuni che decidono di sottoscrivere la convenzione con l’Agenzia delle Entrate, invece, possiamo citare:

- la possibilità di vedere accreditate in tesoreria le somme riscosse in un lasso di tempo più breve, con la logica conseguenza di poter rendicontare e programmare al meglio le proprie risorse finanziarie;

- infine, la possibilità di disporre in modo più rapido dei dati dei contribuenti che hanno effettuato i versamenti dovuti in pochi giorni, con la conseguenza di poter attivare dei controlli rapidi e precisi riguardanti la conformità dei pagamenti stessi.

Quali sono, invece, gli svantaggi di questo modello? La risposta a questa domanda risiede nel fatto che, proprio a causa dell’unificazione in un unico modello di tutti i tipi di imposte e contributi, il contribuente rischierà di sbagliare il codice tributo durante la compilazione del modello, prima di effettuare il versamento dovuto.

Questo è il motivo per cui è necessario specificare in modo chiaro e preciso tutti i codici tributo che sono contenuti in questo modello. Andiamo dunque a vederli insieme nel prossimo paragrafo.

TUTTI I CODICI TRIBUTO DEL MODELLO F-24

I codici tributo appartenenti al modello F-24 possono essere elencati in questo modo:

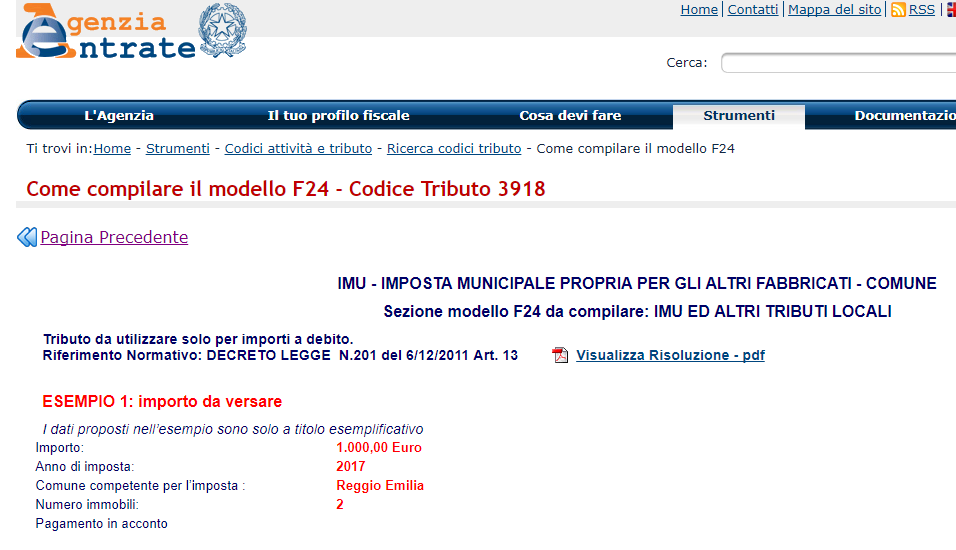

1. Codici tributo riguardanti IMU:

- IMU 3912: imposta propria su abitazione principale – Comune

- IMU 3913: imposta municipale popria per fabbricati rurali ad uso strumentale – Comune;

- IMU 3914: imposta municipale propria per i terreni – Comune;

- IMU 3915: imposta municipale propria per i terreni – Stato;

- IMU 3916: imposta municipale propria per le aree fabbricabili – Comune;

- IMU 3917: imposta municipale propria per le aree fabbricabili – Stato;

- IMU 3918: imposta municipale propria per gli altri fabbricati – Comune;

- IMU 3919: imposta municipale propria per gli altri fabbricati – Stato;

- IMU 3923: imposta municipale propria per interessi da accertamento – Comune;

- IMU 3924: imposta municipale propria per interessi da accertamento – Comune;

- IMU 3925: imposta municipale propria riguardante gli immobili di uso produttivo classificati nel gruppo catastale D – Stato

- IMU 3930: imposta municipale propria per gli immobili ad uso produttivo.

2. Codici tributo riguardanti la TARES:

- TARES 3944: imposta comunale riguardante rifiuti e servizi relativa all’articolo 14 e decreto legislativo 201 dell’anno 2001 e successive modifiche;

- TARES 3945: tributo comunale su rifiuti e servizi relativo all’articolo 14 ed aldecreto legislativo 201/ 2001 e successive modifiche – interessi;

- TARES 3946: tributo comunale su rifiuti e servizi – sanzioni;

- TARES 3950: tariffa relativa ad articolo 14, comma 29, e decreto legislativo 201/2001

- TARES 3951: tariffa relativa ad articolo 14, comma 29 e decreto legislativo 201/2001 – interessi

- TARES 3952: tariffa relativa ad articolo 14, comma 29 e decreto legislativo 201/2001 – sanzioni;

- TARES 3955: maggiorazione relativa ad articolo 14 comma 13 e decreto legislativo 201/2001 e successive modifiche;

- TARES 3956: maggiorazione relativa ad articolo 14, comma 13 e decreto legislativo 201/2001 – interessi

- TARES 3957: maggiorazioni relative ad articolo 14, comma 13 e decreto legislativo 201/2001 e successive modifiche.

3. I codici tributo relativi ad ICI possono essere così classificati:

- ICI 3906: imposta comunale relativa agli interessi sugli immobili;

- ICI 3907: tributo relativo alle sanzioni sull’imposta comunale sugli immobili.

- ICI 3940: imposta comunale sugli immobili per l’abitazione principale;

- CI 3941: imposta comunale sugli immobili per terreni agricoli;

- ICI 3942: imposta comunale per terreni fabbricabili;

- ICI 3943: imposta comunale per gli altri fabbricati.

4. i codici tributo TARSU, relativi allo smaltimento dei rifiuti urbani, possono essere così specificati:

- TARSU 3920, tassa relativa alla gestione dei rifiuti urbani;

- TARSU 3921, che riguarda la tariffa della tassa relativa agli interessi sulla gestione dei rifiuti urbani;

- TARSU 3922, la tariffa relativa alle sanzioni riguardanti la gestione dei rifiuti urbani.

5. Codici tassa TOSAP/COSAP

Nel modello F-24 possiamo trovare anche i codici tributo relativi all’imposta TOSAP/COSAP, riguardante l’occupazione di aree pubbliche ed altri spazi, numerati in questo modo:

- TOSAP/COSAP 3931 e 3932, che indicano i canoni per l’occupazione di aree pubbliche in modo permanente;

- TOSAP/COSAP 3933 e 3934, relativi ad interessi e sanzioni riguardanti il canone per l’occupazione di aree pubbliche.

6. Imposta per realizzazione di opere pubbliche

Infine, tra i codici tributo del modello F-24 troviamo anche quelli relativi all’imposta di scopo per la realizzazione di opere pubbliche. I codici elencabili sono:

- 3926, il codice relativo all’imposta sopracitata;

- 3927, riguardante gli interessi sull’imposta;

- 3928, il codice relativo alle sanzioni riguardanti l’imposta per la costruzione di opere pubbliche.

Altri tipi di codice tributo: