I codici tributo servono a identificare univocamente i diversi tributi eventualmente dovuti dai cittadini. Il codice 3944 identifica il pagamento della TARI. Conosciamo più da vicino questa tassa.

- Che cos’è la TARI

- Chi deve pagare la TARI

- Come si calcola la TARI

- Quanto si deve pagare?

- Come si può pagare

- Quando si deve pagare

- Quando il cittadino deve informare il comune

- Pagamento al comune sbagliato

- Sanzioni per ritardato pagamento

- Di fatto un continuo aumento delle tasse

- Errori di calcolo

Che cos’è la TARI

Dal 2014 la TARI – che significa TAssa RIfiuti – ha sostituito la TARES, una tassa analoga che doveva però servire a finanziare anche altre spese dei comuni, le cosiddette spese indivisibili, come l’illuminazione pubblica e la manutenzione delle strade.

La TARES a sua volta aveva preso il posto di altre forme di tassazione sui rifiuti, la Tariffa di Igiene Ambientale, TIA, e la Tassa per lo smaltimento dei rifiuti solidi urbani, TARSU. Quella della tassazione dei rifiuti è dunque un storia tormentata, a volte grottesca e spesso al centro di possibii errori, da parte del cittadino e soprattutto da parte della pubblica amministrazione: negli anni i giornali hanno ampiamente riportato casi di comuni che hanno applicato in modo errato TARSU e TARI, con forti maggiorazioni non dovute.

La TARI è composta da due elementi: una parte fissa, che copre le spese generali di igiene urbana come la pulizia delle strade, e una parte commisurata al presunto carico di lavoro provocato da ogni singolo cittadino per la raccolta, il trasporto e lo smaltimento dei rifiuti urbani.

Chi deve pagare la TARI

Il concetto chiave della TARI è semplice: la tassa è dovuta da chiunque possieda o utilizzi (per esempio un inquilino) locali o aree scoperte che siano suscettibili di produrre rifiuti urbani. Quindi non solo l’appartamento in cui si vive, ma anche il box auto e la cantina. Sono esclusi i posti auto scoperti, i terrazzi scoperti delle abitazioni, i giardini e in generale tutte le zone condominiali che non siano di pertinenza esclusiva di un condomino o di un inquilino. Qualora più soggetti siano proprietari o utilizzino una superficie soggetta a TARI, questi sono tenuti in solido al pagamento, ovvero ciascuno di loro è responsabile per il pagamento nel suo insieme.

Come si calcola la TARI

Ai fini del calcolo del tributo sono da considerare solo le aree calpestabili, esclusi dunque i muri perimetrali e interni, i pilastri, ecc.; sono inoltre esclusi i locali con altezza del soffitto inferiore a 1,50 metri e tutti i locali tecnici, come per esempio il gabbiotto dell’ascensore, il locale contatori, ecc. In pratica valgono le superfici che erano già state rilevate e utilizzate per l’applicazione delle precedenti tasse sui rifiuti urbani.

Quanto si deve pagare?

Il calcolo del tributo è fatto dal comune di pertinenza, che provvede a comunicare al contribuente la somma esatta da pagare. Come criterio valgono il numero degli occupanti e la superficie calpestabile appena richiamata. È a discrezione dei singoli comuni concedere sconti nel caso di abitazioni i cui intestatari risiedano all’estero per più di sei mesi all’anno o abitazioni a uso stagionale. I comuni possono anche ridurre la tassa nel caso di abitazioni con un solo occupante, oppure nel caso di fabbricati rurali usati come abitazione, e nel caso di situazioni con reddito molto basso.

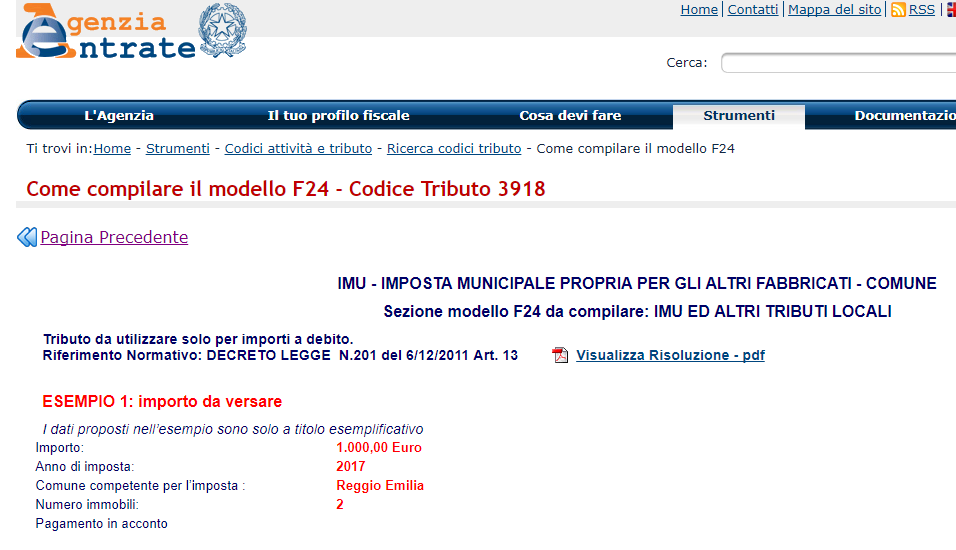

Come si può pagare

Il comune di pertinenza invia direttamente a casa il modulo F24 specificando l’importo da pagare. Il pagamento può essere effettuato in banca o in posta o ai bancomat abilitati, oppure tramite home banking o collegandosi al sito web www.agenziaentrate.gov, nel qual caso il modulo F24 sarà compilato direttamente online.

Quando si deve pagare

Ogni singolo comune stabilisce se la tassa sia da pagare in due rate semestrali o fino a quattro rate. (Al contribuente è consentito anche il pagamento in un’unica soluzione, entro il 16 giugno). È possibile controllare sul sito web di ciascun comune quale sia la rateazione stabilita. È importante sapere che nel caso il comune non abbia provveduto a inviare tempestivamente il modulo F24 precompilato non sono dovuti sovrattasse o interessi di mora.

Quando il cittadino deve informare il comune

La comunicazione al comune della presa di possesso (o della cessazione o variazione) di una superficie soggetta a TARI deve essere effettuata entro il 31 gennaio dell’anno successivo a quello per il quale si dà comunicazione. Il modulo necessario è disponibile negli uffici comunali. Nel caso di vani o superfici cointestati, la dichiarazione può essere fatta anche da uno solo degli obbligati.

Pagamento al comune sbagliato

Qualora per qualsiasi motivo la tassa sia versata a un comune sbagliato, cioè non a quello cui era destinata l’imposta, al contribuente non potranno essere attribuiti interessi di mora o sanzioni. Sarà il comune che non ha ricevuto i soldi ad accordarsi con l’altro comune perché la somma gli sia girata. Questo sia nel caso che il comune creditore scopra da sé l’errore sia che ne venga a conoscenza per comunicazione dello stesso contribuente.

Sanzioni per ritardato pagamento

Qualora la somma dovuta sia versata in ritardo sono dovuti gli interessi legali e una sovrattassa.

Il tasso d’interesse legale annuo è pari allo 0,1 per cento del debito:

- In caso di pagamento entro 14 giorni dalla scadenza (ravvedimento sprint), sono da aggiungere lo 0,1per cento della somma dovuta moltiplicato per i giorni del ritardo (per esempio 1,40 euro per un ritardo di 14 giorni sul pagamento di 100 euro) più lo 0,1per cento di interesse annuo sulla somma dovuta (quindi diviso per 365 e moltiplicato per i giorni di ritardo).

- Per il ritardato pagamento tra 15 e 30 giorni oltre la scadenza (ravvedimento breve) è da aggiungere l’1,5per cento sulla somma dovuta, senza computo giornaliero; resta tuttavia il calcolo giornaliero degli interessi legali: per un debito di 100 euro pagato con 30 giorni di ritardo saranno dovuti 0,008 euro di interessi.

- Da 30 a 90 giorni di ritardo, dal 2015 entra in gioco il ravvedimento medio, che prevede il pagamento di una sanzione del’1,67 della somma dovuta, più gli interessi legali.

- Il pagamento effettuato oltre il novantesimo giorno dalla data di scadenza è definito ravvedimento lungo e prevede una sovrattassa pari al 3,75per cento della somma dovuta; è importante tuttavia che il versamento relativo all’anno corrente sia effettuato entro il 30 giugno dell’anno successivo per l’acconto ed entro il 16 dicembre dell’anno successivo per il saldo; anche in questo caso vanno aggiunti gli interessi legali conteggiati per il numero di giorni di ritardo.

Superati i termini del ravvedimento operoso, la sanzione diventa del 30per cento della somma dovuta.

Di fatto un continuo aumento delle tasse

Molti cittadini e associazioni di categoria hanno rilevato un notevole aumento delle tasse sui rifiuti urbani negli ultimi anni. Per alcune attività commerciali le nuove modalità di calcolo della tassazione hanno comportato un aumento del 20per cento tra il 2013 e il 2017. Ma era stato già rilevato un aumento di ben il 55per cento tra 2010 e 2015 e del 100per cento tra 2008 e 2016. Il fatto assume particolare significato considerando che la quantità di rifiuti prodotti è in costante calo.

Inoltre comuni anche geograficamente vicini applicano tariffe diversissime, con differenze che possono arrivare al 900per cento.

Nel 2015 attraverso la TARI i cittadini hanno versato allo stato quasi 9 miliardi di euro.

Errori di calcolo

Di recente la stampa si è ampiamente occupata delle tassazioni TARI gonfiate. Esiste una quota fissa della tassa legata alla metratura delle superfici ed esiste una quota variabile commisurata al numero di persone che occupano quelle superfici. Alcuni comuni hanno però moltiplicato il numero delle pertinenze: in altre parole la quota legata alle persone è stata moltiplicata tante volte quante sono le pertinenze di una abitazione, per esempio il garage e la cantina.

Come sempre accade, non sarà probabilmente lo Stato a sanare spontaneamente il proprio errore, ma spetterà ai cittadini agire presentando gli opportuni ricorsi o rivolgendosi al TAR.